企业所得税计算步骤(计算企业所得税)

企业所得税的计税依据

应纳税所得额=收入总额-不征税收入-免税收入-各项扣除-以前年度亏损

或者:应纳税所得额=税前会计利润 纳税调整增加额-纳税调整减少额

(一)不征税收入

不征税收入包括:财政拨款、依法收取并纳入财政管理的行政事业性收费、政府性基金以及国务院规定的其他不征税收入。

(二)免税收入

1.国债利息收入

2.符合条件的居民企业之间的股息、红利等权益性投资收益

3.在中国境内设立机构、场所的非居民企业从居民企业取得与该机构、场所“有实际联系”的股息、红利等权益性投资收益

(三)税前扣除项目

企业实际发生的与取得收入有关的、合理的支出,包括成本、费用、税金、损失和其他支出,准予在计算应纳税所得额时扣除。

1.成本:是指企业销售商品(产品、材料、下脚料、废料、废旧物资等)、提供劳务、转让固定资产、无形资产(包括技术转让)的成本。

2.费用:是指企业在生产产品及提供劳务等过程中发生的销售费用、管理费用和财务费用,已计入成本的有关费用除外。

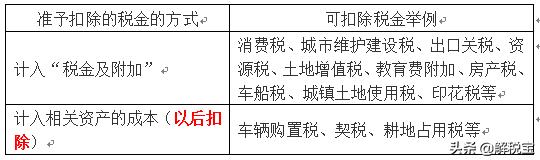

3.税金(特殊:增值税)

4.损失

(1)损失的范围——指企业在生产经营活动中发生的固定资产和存货的盘亏、毁损、报废损失,转让财产损失,呆账损失,坏账损失,自然灾害等不可抗力因素造成的损失以及其他损失。

(2)按损失净额扣除——企业发生的损失,减除责任人赔偿和保险赔款后的余额,依照国务院财政、税务主管部门的规定扣除。

(3)企业已经作为损失处理的资产,在以后纳税年度又全部收回或者部分收回时,应当计入当期收入。

5.其他支出:是指除成本、费用、税金、损失外,企业经营活动中发生的有关的、合理的支出,以及符合国务院财政、税务主管部门规定的其他支出。

【相关知识】

(四)禁止扣除项目

1.向投资者支付的股息、红利等权益性投资收益款项。

2.企业所得税税款。

3.税收滞纳金。(★★★)

4.罚金、罚款和被没收财物的损失。(★★★)

5.国家规定的公益性捐赠支出以外的捐赠支出。(★★★)

6.企业发生的与生产经营活动无关的各种非广告性质的赞助支出。(★★★)

7.未经核定的准备金支出。(坏账准备、存货跌价准备、固定资产减值准备、投资性地产减值准备)(★★★)

8.与取得收入无关的其他支出。

(五)以前年度亏损

企业某一纳税年度发生的亏损,可以用下一年度的所得弥补,下一年度的所得不足以弥补的,可以逐年延续弥补,但最长不得超过5年。

(六)其他相关知识

1.折旧:会计折旧、税法折旧(超标准的,调整应纳税所得额)

2.投资性房地产:税法必须摊销(会计:成本模式、公允价值模式)

3.交易性金融资产:税法不承认公允价值变动(调整应纳税所得额)

4.其他债权投资、其他权益工具投资:税法不承认公允价值变动(无需调整应纳税所得额)

5.无形资产

(1)税法必须摊销:不得低于10年(特殊情况除外)(会计:使用寿命有限、使用寿命不确定)

(2)加计扣除(财税[2015]119号、财税[2018]64号、国家税务总局公告2015年第97号)

企业开展研发活动中实际发生的研发费用:

①未形成无形资产计入当期损益的,在按规定据实扣除的基础上,按照本年度实际发生额的50%,从本年度应纳税所得额中扣除;

②形成无形资产的,按照无形资产成本的150%在税前摊销。

注:2018年1月1日至2020年12月31日:75%、175%

6.预计负债

- 秋葵炸着吃脆脆的(外酥里嫩)

- 改装大型发电机(面板改装3KW车载柴油发电机)

- 页岩是一种什么岩(页岩是地壳上分布最广的沉积岩)

- 手机套变黄了怎么洗白(一个口罩、胶水、手机套就可以解决)

- 怎么让一个人生活在恐惧之中(会让孩子产生抛弃感活在恐惧中)

- 2022智能手表(2022年双十一性价比最高智能手表潜力股)

- 冬天了送女友什么好呢(多喝热水吗)

- 免费电脑版照片打印软件(电脑端精品软件分享)

- 画长公交车简笔画(Wheels)

- 怎么看电脑是不是低蓝光护眼(一文带你看懂护眼低蓝光显示器到底有没有作用)

- 怎么给自己原创的音乐申请版权(一图读懂版权登记)

- 天蝎喜欢御姐还是萌妹(最容易把恋人的心牢牢拴住)

- vivox7plus机刷包(X23幻彩版刷机包)

- dnf暗影蔽日怎么出(DNF鬼剑士短剑幻化推荐)

- 怎么起诉中介违约最有效(债券违约案件中如何向不尽责的中介方索赔)

- 核桃的品种有哪些(科普介绍)

- 秘密的关系开始了2攻略(“现场工程师”培养的秘密武器)

- 免费正规的在家兼职(在家就可以操作)